获得证券配资平台平台的排名是相对于配资市场上获得排名靠前的配资平台,根据这些配资公司的经营情况进行筛选,一般来说,正规的配资平台获得的排名就比较靠前,建议投资谨慎选择正规的,可靠的配资平台配资交易。

从顺势而为到逆势而上,接下来将是安踏的关键时刻。

经历了2021年高增长后,本土运动品牌都在回归基本面。但安踏的这份半年成绩单还是有些让人意外。

从收入体量上看,今年上半年的安踏约等于同期1个耐克中国、1个李宁公司、13个阿迪达斯中国。

具体来说,在截至6月30日的2022年上半年,安踏的总营收同比增长18%,达到了2565亿元,继去年在国内市场超过阿迪达斯之后,现在又首次超越耐克中国。

作为本土运动品牌中的明星,安踏近几年大步快跑,不但把本土竞争对手甩在了身后,还与国际巨头形成正面对抗。

与此多种因素影响下,安踏库存周转天数同比增加了28天,经营溢利率同比下降6个百分点,净利润也同比减少6%,但资本市场仍然给出了正面回应。

既然能称得上是证券配资平台,运营时间也比较长了,那通常都会是实盘,因为大部分的虚拟盘平台都是套个壳,骗了钱就跑路,基本上不会长时间运营,能维持个1年就很不错了,而老牌配资公司通常会有3-5年的历史,经历了这么多次的监管打击还能屹立不倒,他们必须是实盘的,而且背景实力都会比较强,所以配资门户认为,老牌配资公司更值得投资者们的信赖。安踏集团中报发布后,8月23日当天,安踏涨幅为01%。招商证券也发布研报称,维持安踏体育“增持”评级。

成功的多品牌战略让安踏建立起了行业优势,也获得了快速增长。反映到资本市场上,从2018年初市值破千亿到2019年10月市值过2000亿港元,安踏只用了一年多。2021年,安踏股价更是一度上探到190.22港元,市值曾经突破5000亿港元。其最新市值为2581亿港元。

安踏还能继续快跑吗?

安踏中报,最值得关注的品牌实际上是其主品牌。虽然过去几年FILA表现亮眼,但已经逐渐进入稳定状态,而主品牌必须承担起增长重任。

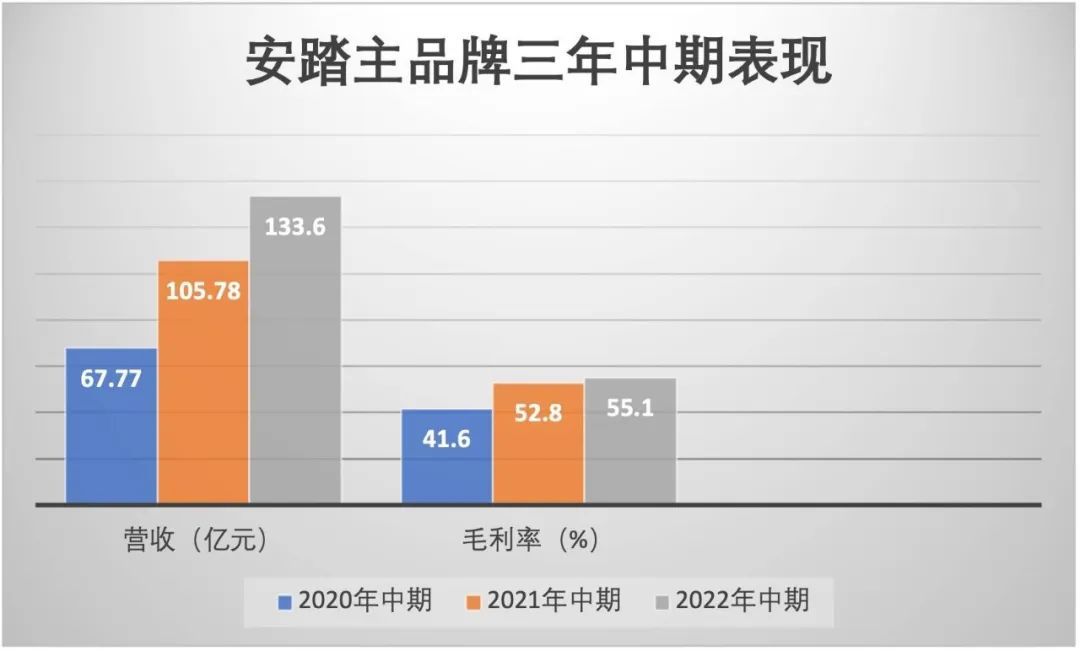

上半年,安踏主品牌营收为1360亿元,同比增长23%,毛利率从去年同期的58%提高到了51%。安踏在财报中将成绩归因为电商和DTC。

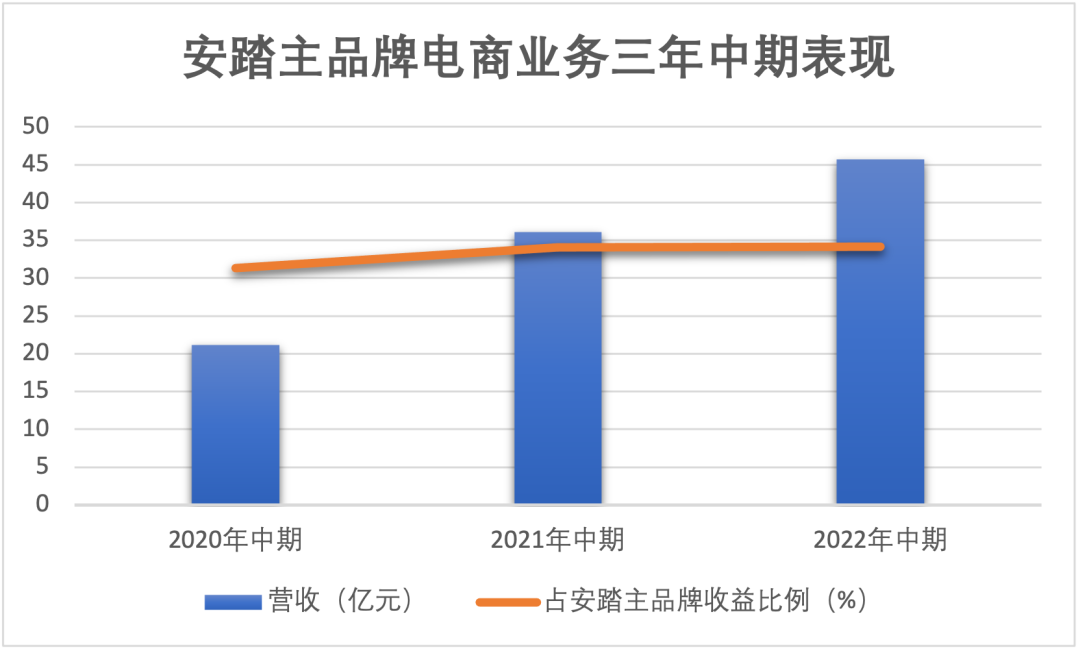

疫情之下所有品牌都强化了电商业务。近三年,安踏主品牌电商业务收入也一直呈上涨趋势。

安踏主品牌的DTC转型始于2020年,具体操作上采取直营+混合运营两种模式。到今年上半年,安踏主品牌的DTC业务占比已达70%。

DTC也是近年来零售业的大势所趋。DTC模式下,品牌能获得更高的毛利率和更高的收入。这些在安踏主品牌近几年的财报中都有所体现。

这同时是一场冒险。

转型过来的这部分门店如房租、人力等成本,需要品牌自己承担。DTC未必比经销商模式更赚钱。这是一个长期成本,需要长期的业绩支撑才有正向效果。一旦业绩不稳定,品牌就会面临巨大负担。再加上疫情的不确定性,如果疫情反复,安踏在线下就得直面更多压力。

其次是零售行业最为敏感的库存问题。

在开启转型的2020年,安踏整体库存周转天数从2019年的87天提高到122天。今年上半年,这个指标为145天。

根据首创证券的数据,安踏主品牌上半年库销比上涨至5倍以上,尚保持在良好可控水平。可以对比的是,FILA上半年库存水平上升至7倍以上,压力更大。

此外,当下手握6600家DTC门店,对安踏的品牌运营能力也是一大考验。安踏主品牌渠道转型之前的2019年底,直营模式下的FILA和迪桑特、可隆门店合计才2272家。

实际上,这些挑战已经体现在了安踏财报上。

上半年,安踏主品牌的经营溢利率同比下降1个百分点至20%%,FILA经营溢利率同比下降5个百分点至25%,由此,安踏整体经营溢利率从去年同期的29%降至23%。

接下来,疫情的不确定性以及由此带来的供应链、消费意愿等一系列影响,将更加考验安踏的韧性。

对于安踏的上半年表现,最为外界关注的是FILA的后劲。

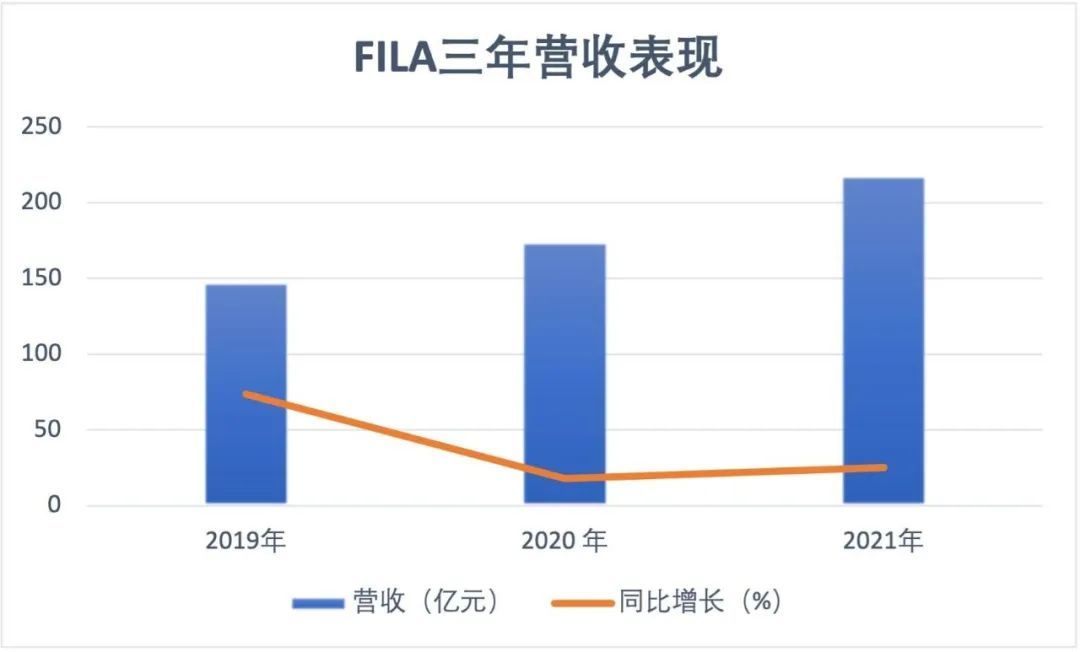

2009年,安踏从百丽集团手中收购FILA中国,用了5年时间将其扭亏为盈。此后,这个有着百年历史的意大利品牌在中国市场突飞猛进,坚定和扩大了安踏“买买买”的决心。

很长一段时间,外界对安踏未来的讨论都集中在“能否再造一个FILA神话”上。

但没有品牌能够永远增长,特别是FILA定位偏于高端。财报显示,上半年,FILA营收同比下降0.5%至1077亿元。

安踏表示,这主要受疫情影响,FILA是集团内部业务受疫情影响最大的品牌,最高峰的时候有30%的闭店率。“因暂停营运的实体店铺集中于高线城市和购物中心,FILA作为高端品牌,于高线城市布局较多,所受到的影响较大。”

根据安踏之前公告,FILA的零售金额在疫情最严重的第二季度呈高单位数的负增长,难以抵消第一季度中单位数的正增长。这也是FILA在安踏财报中首次出现季度负增长。

但从更长期看,FILA的增长早就在放缓。

2019年安踏首次在财报中披露FILA的经营数据,FILA全年营收1470亿元,同比增长高达79%。2020年和2021年,FILA同比增长仅为11%和21%。

实际上,当营收规模达到百亿级后,FILA不再超速增长实属正常。

近三年,FILA其实都想夯实中高端市场并寻求新的增长点,包括实施“顶级渠道”战略、跨界合作、扩大消费群体以及提高鞋类和专业产品占比等。

随之而来的是成本上升。

2021年,由于高端广告和品牌建设活动导致的广告及宣传开支费用增加,FILA全年的经营溢利率同比下降3个百分点至25%。今年上半年,这个数字又同比下降5个百分点至25%。疫情之外,FILA经营开支占收益比率上升、高端产品创新升级及原材料价格上涨是主要原因。

而多年来,FILA一直是安踏收入和利润增长的主要驱动器。

今年上半年,FILA的毛利率从去年同期的73%下降到66%。由此,尽管安踏主品牌及其他品牌毛利率都同比上升,安踏整体毛利率仍同比下降。

也就是说,向上走的安踏主品牌当前尚不能替代FILA对集团利润率的贡献。

目前,FILA仍处调整期。按照安踏的说法,“FILA在经过过往5-6年的狂飙突进后,未来对增长速度的追求,将让位于对增长质量的重视与把控”。

FILA中国过去的成功源于安踏,也受益于那场席卷全球的“Athleisure”浪潮。几乎FILA全球也在翻倍增长。

接下来,疫情的阴影依然存在。更多国际时尚运动品牌聚焦于中国,如耐克、阿迪达斯等受库存压力折扣逐渐放开,再加上国潮下本土品牌的追赶,FILA将面临一场突围战。

这还将考验FILA的抗压能力。而对于安踏来说,更重要的是找到下一张王牌。

在安踏,户外运动群被称为“第三条增长曲线”,其中包括迪桑特和可隆,也指向正在整合中的亚玛芬。

上半年,安踏其他品牌的营收同比增长29%至128亿元。这也是安踏当前利润最高的业务,上半年毛利率达到了72%,比FILA巅峰时期还高。

户外热潮下,迪桑特和可隆都处于发展黄金期。

亚玛芬旗下拥有多个顶级运动品牌,比如户外装备品牌始祖鸟、山地户外越野品牌萨洛蒙,网球装备品牌威尔逊等。在2019年被安踏收入麾下后,亚玛芬一直在努力扭亏为盈。

根据安踏财报,今年上半年,亚玛芬营收达971亿元,同比增长21%;亏损大幅降低,其中归属于安踏的亏损79亿,远低于去年同期的46亿。多家券商的分析认为,亚玛芬今年有望首次为安踏带来正向利润贡献——或许能达到1亿元以上。

其他品牌在安踏总营收的比例至今也只有7%,短期内很难出现如FILA那样的增长引擎。

在这样的背景下,安踏主品牌的发力就格外重要。也许这才是安踏的下一张王牌。

2021年,安踏主品牌营收同比增长55%,达到240.12亿元,在集团营收占比首次超过了FILA;毛利率也有大幅提升。

究其原因,安踏在运营中投入了大量资源;东京奥运会和北京冬奥会连续举办,安踏在其中更是享有许多独有资源。

大势之下,如何把品牌增长的势能沉淀为实实在在的品牌资产,才是真正的考验。

安踏为此投入不菲。

2021年,安踏全年广告及宣传开支的金额为617亿元,同比增长726%。其占总营收的比重达14%,为五年来新高。今年上半年,安踏广告及宣传开支占收益比重又同比上升0.9个百分点。

接下来的挑战,就在于如何将资源盘活,转换成真实的收益。

相对于其他本土运动品牌,安踏目前拥有强大的赛事资源——连续16年成为中国奥委会合作伙伴,为多支国家队提供装备,签下了近两年最受关注的体育明星谷爱凌、武大靖为代言人等。

去年多名顶流艺人与耐克、阿迪达斯等国外运动品牌解约。在随后的本土品牌代言人争夺战中,安踏主品牌签下了王一博为全球首席代言人,目前也拥有本土运动品牌中最庞大的明星代言人群体。

与之相对应的是,体育营销上,安踏从去年开始在一二线城市的核心商圈铺设线下“冠军店”,并且推出了“冠军系列”;娱乐营销方面,安踏既有王一博身着“国旗款”这样的跨界,又在通过代言人撬动女性、滑板等新兴的细分领域。

安踏线下“冠军店”

根据安踏发布的数据,上半年,主品牌高端跑鞋和篮球鞋销量同比增长近一倍,客单价双位数提升,新锐白领、资深中产及Z世代等优质客群占比明显提升。浙商证券的研报称,上半年安踏主品牌500元以上占比鞋品从15%提升至22%。

但要擂实品牌优势,安踏主品牌还需要更强的营收增长。

根据公告,在东京奥运会举办的去年第三季度,安踏主品牌的零售金额为10-20%低段正增长。而2020年第三季度,这个指标呈低单位数的正增长。去年全年,其营收虽然同比增长55%,但考虑到DTC收入的增速同期高达487%,产品本身带来的增长有限。

今年第一季度,安踏主品牌的零售金额同比实现了10-20%高段正增长。但放到更长线来看,2020年第一季度,疫情下安踏主品牌呈20-25%的负增长;2021年第一季度,这个指标为40-45%正增长。也就是说,即便有北京冬奥会的加持,其销售增长同样有限。

上半年,安踏主品牌来自DTC的收入增长73%,占收入比重从去年同期的35%提高到47%,才是其上半年保持增长的核心原因。

作为安踏自己创立的品牌,主品牌本身就有特殊的意义。随着FILA趋于成熟,安踏要保持原来的增长态势,也必须尽快找到另一面大旗。从最近一年多的表现来看,安踏主品牌任重而道远。

体育服饰是个充分竞争的市场。

多品牌战略下,安踏如今已覆盖专业运动、时尚运动和户外运动三大领域。每个领域,安踏都有面临众多中外竞争对手。

安踏旗下主要品牌

根据欧睿信息咨询的数据,2021年安踏在中国的市场份额超过阿迪达斯,而耐克和阿迪达斯在中国合占的市场份额滑落至40%,打破了2018年至2020年一直保持的两大国际巨头共占43%的格局。李宁排名第市场份额为2%,不到安踏的一半。

从单个品牌来看,李宁的营收在2021年超过了FILA,低于安踏主品牌,并且在今年上半年保持了这一态势。

国际品牌也在中国市场重新蓄势。

耐克于7月份启动了中国市场的自有数字平台转型,让资源更加集中,也更加本土化。

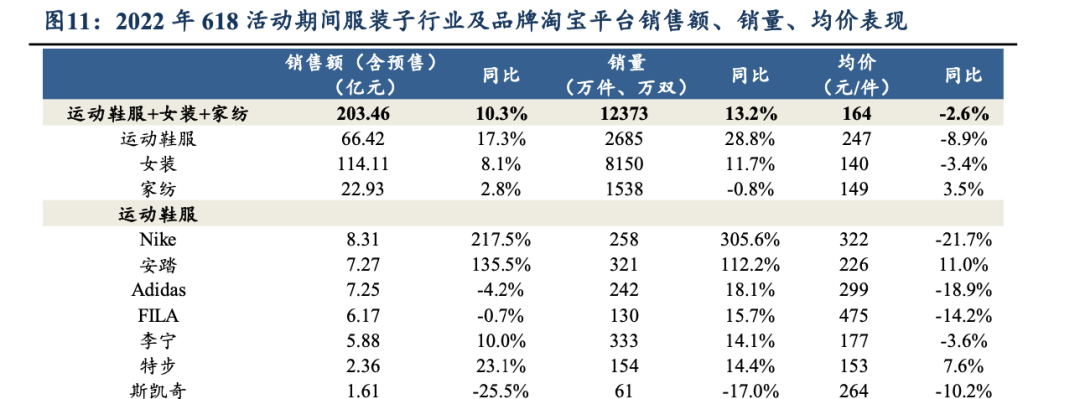

根据微软给出的收购价格估算,此次收购溢价约45%,交易将以全现金形式进行,如果能够顺利通过各国的反垄断审查,预计将于明年7月前完成。该收购案被曝光之后,动视证券配资平台,暴雪股价在盘前直接暴涨超过30%,微软在游戏业务上的老对手索尼今天股价则大跌超过12%。虽然最近3个季度耐克大中华区营收连续下跌,但其市场影响力仍不容小觑。根据东吴证券的数据,今年18期间,耐克在淘宝的销量和销售额均居行业第

耐克首席财务官马修·弗兰德预计,2023财年将是中国地区销售额恢复的一年。

阿迪达斯看起来仍处动荡中。

今年3月,阿迪达斯迎来了新的中国市场负责人——曾在阿迪达斯香港地区和华南地区任职、后又曾出任本土品牌都市丽人CEO的萧家乐。但阿迪达斯的颓势未减,其大中华区的收入到今年第二季度已经连续5个季度下滑。

最新消息是,阿迪达斯集团CEO罗思德将于2023年离任,比原定合同期提前了三年。

值得注意的是,阿迪达斯正在一些新兴渠道上发力。东吴证券的统计显示,今年18期间,阿迪达斯在抖音的运动服/休闲服装和运动鞋两大品类的销售额均名列第

此外,Lululemon过去三年在中国市场的年均复合增长率超过60%,正在不断扩大产品线,比如女鞋、男装等,并且于7月宣布进入户外市场。

尽管有疫情影响,过去一年多却是如安踏这样的本土品牌向上一跃的窗口期。大步快跑之后,真正决定企业未来的还是产品、效率等基本要素。从顺势而为到逆势而上,接下来才是安踏的关键时刻。

投资者涉及到股票配资投资模式,在交易过程中是会产生一部分配资利息的,配资公司会根据配资市场上的交易规则来参考制定公司收取的利息规则。因此,投资者在交易之前注意这些配资公司收取的配资费用是否合理,毕竟每个配资公司收取的配资利息是不一样的,可以通过对比的形式考察配资费用的合理性。

文章为作者独立观点,不代表众和网配资观点