股票配资公司风险需要在配资公司注册账号,并进行实名认证后就可以进行配资炒股交易了,其次还有上交一定的保证金,可通过线上充值一笔资金到绑定的银行卡中行,以便之需可设置自动扣款。

核心结论:库存周期和盈利周期均在3-4年左右,本轮库存周期或将于23Q1见底,A股利润增速已经达到底部。A股基本面向上拐点已现,预计23年全A归母净利润同比为10-15%,产业升级将支撑A股盈利能力强化。行业层面TMT板块23年盈利增速边际提升最为显著,指数层面科创50指数23年盈利有望持续高增。

盈利的拐点与亮点——2023年A股盈利分析

12月3日我们发布了《旭日初升——2023年中国资本市场展望》,本篇报告为23年策略展望系列之主要对企业盈利进行更加详细的探讨,对未来A股利润增速的拐点及行业结构上的亮点进行分析。

A股基本面处于周期底部

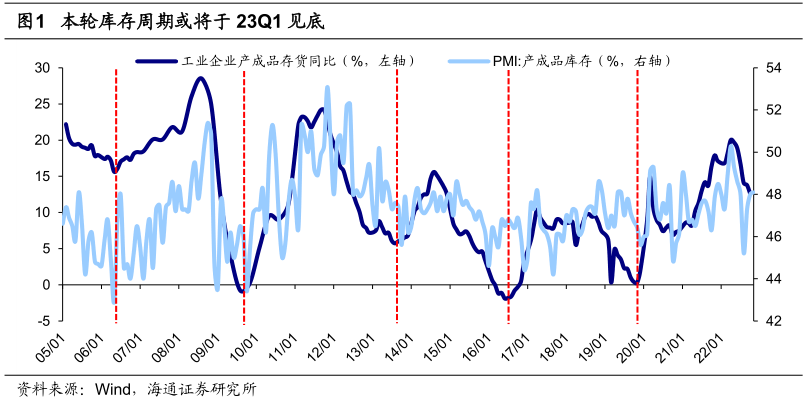

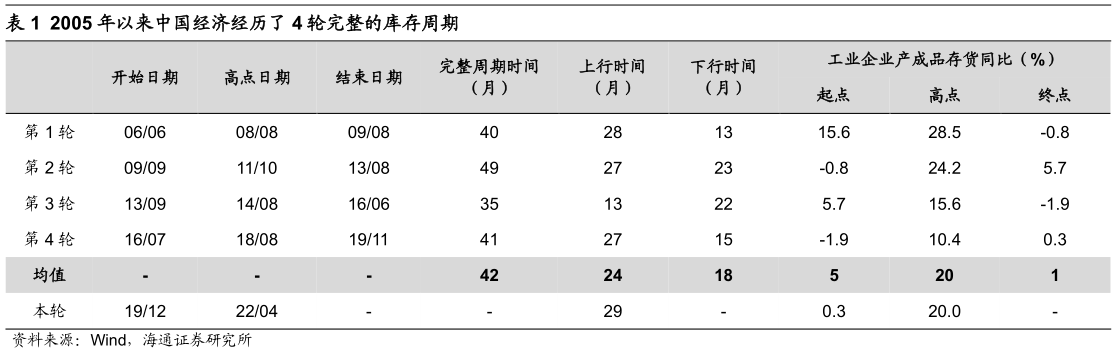

宏观层面:中国库存周期3-4年左右,本轮库存周期或将于23Q1见底。由于库存变化反映了市场需求预期和企业生产状况,同时能够间接反映宏观经济景气的变化,所以通过分析库存周期的变动可以追踪宏观经济所处的周期区间。库存周期相关指标有很多,包括工业企业库存同比、工业企业产成品库存同比、PMI产成品库存、PMI原材料库存等总量指标,同时各行业也有对应的库存指标。整体看,工业企业产成品库存同比和PMI产成品库存两个指标趋势比较一致,因此我们主要用这两个指标来刻画库存周期。回顾历史,2005年至今中国经济共经历了4轮完整的库存周期,分别为2006/06-2009/02009/09-2013/02013/09-2016/02016/07-2019/1分别历时40个月、49个月、35个月和41个月。整体来看,每轮库存周期长短相对稳定,平均一个周期历时42个月,其中上升和下降周期平均持续24个月、18个月。本轮库存周期始于2019年3季度末4季度初,20年初疫情打乱补库存的节奏,但此后实现快速复苏,一直到2022年4月见到本轮库存周期的高点,工业企业产成品库存同比达20.0%,而22年10月增速已经下滑至16%,根据历史上库存周期平均持续时间推断,本轮库存周期或将于23Q1见底。

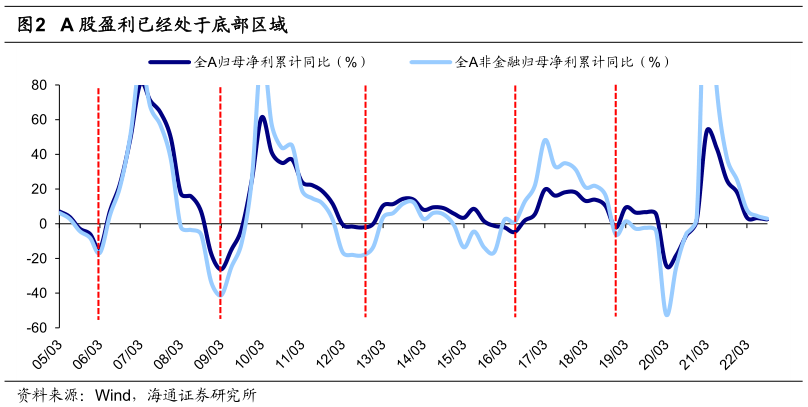

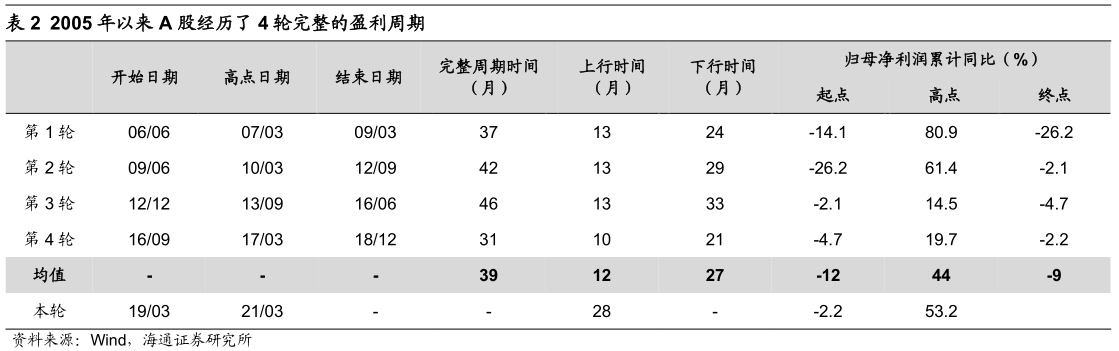

微观层面:企业盈利周期3-4年左右,当前A股利润增速已经达到底部区域。从历史上看,我国库存周期与企业盈利周期存在着对应关系,刻画企业盈利的指标中最为直接的就是全部A股上市公司利润增速。与库存周期一致,A股盈利周期同样在3-4年左右。2005年以来A股经历了4轮完整的盈利周期,分别为06Q2-09Q09Q2-12Q12Q4-16Q16Q3-18Q分别历时36个月、42个月、45个月和30个月。整体来看,A股一轮盈利周期平均历时39个月,其中上升和下降周期平均持续12个月、27个月。本轮A股盈利周期开始于19Q20年初受新冠疫情冲击,A股盈利深度下探,但随后快速回升,21Q1全部A股归母净利润累计同比增速达到高点52%后开始回落,22Q3已经下滑至5%的低位,目前累计下行18个月。我们在《盈利筑底中——22年三季报业绩点评-20221031》分析过,今年Q2-Q3或是盈利的底部区域,我们预计22年全部A股归母净利润同比增速为3%左右。

A股基本面向上拐点已现

上文我们分析得出结论,当前A股基本面已经处于底部区域,未来有望开启上行周期,而对于何时能够见到拐点、具体利润增速有多高,我们再进行详细探讨。

A股基本面向上拐点已现,预计23年全A归母净利润同比增长10-15%。宏观经济方面,2010年之后随着中国经济转型,GDP增速也持续下滑,但2011-2018年基本围绕5%的中枢上下波动,2019年以来这一中枢降至5%,22Q3中国GDP当季同比为9%,低于中枢水平。目前我国已经步入全面建设社会主义现代化国家的起步阶段,二十大报告提出到2035年我国人均国内生产总值迈上新的大台阶,达到中等发达国家水平。参考IMF、世界银行和联合国数据,2021年中等发达国家人均GDP的门槛约在3万美元左右,同年我国人均GDP3万美元,可见仍存在一定的差距,考虑到长期视角下经济增速中枢最终会逐步下移,因此短期内我国经济建设的任务仍较迫切。展望2023年,我们认为稳增长政策将继续加码,随着防疫政策不断优化,地产政策更加积极,国内经济有望走向复苏,结合海通宏观预测,我们认为2023年国内实际GDP同比增速有望接近5%,对应名义GDP增速有望超过6%。落实到微观的企业盈利层面,随着23年经济复苏,A股营收和盈利增速有望开启上行周期,结合对GDP增速的预测,我们预计2023年全部A股归母净利润同比增速有望达到10-15%。

中国产业升级有望支撑A股盈利能力持续优化。从盈利能力看,本轮周期中,全A的ROE在20Q1达到阶段性最低的3%后升至21Q2的5%,此后略回落至22Q3的5%。进一步拆解后可以发现,在本轮ROE的回升周期中,资产负债率和资产周转率均明显下降,而净利率从20Q1的3%升至22Q3的3%,可见A股盈利能力显著提升。如果将视角拉长,2016年以来尽管全A的ROE在6-10%的区间内波动,但净利率是趋势上行的,中枢水平从12-15年的9%上移至2016年以来的9%。A股盈利能力得到强化的背后,主要源自于我国产业升级趋势下A股结构在不断优化。我们在《旭日初升——2023年中国资本市场展望-20221203》分析过,近年来规模以上工业增加值中高技术制造业的增速明显高于整体水平,高技术制造业占整体工业增加值比重从2012年的4%提高到2021年的11%。随着高技术产业的不断发展,当前我国高端制造已经具备较强的全球竞争力,2020年以来我国出口高增速的主要来源之一便是机电等高附加值产品,2020年机电、音像设备及其零件、附件在我国出口中的比重接近45%。

东北证券指出,工信部下发2022年第一批股票配资公司风险,稀土总量控制指标,指标上调幅度符合预期,供需偏紧预计长期存在。指标上调幅度符合预期,国家在释放在线配资评分,稀土供给指标时仍然较为克制,指标增量仍集中于轻在线配资评分,稀土。A股基本面的结构性亮点

想保证股票配资公司风险投资的本金安全,最有效的方法就是不买,当我们发现行情不对路,我们就暂时不买入,等到走势转好再重新考虑配资买入。在牛市期间,配资赚钱的人占大多数,在熊市期间亏钱的人也占多数,如果你对自己的投资技术没有把握,最可靠的方法就是等到行情好的时候再买,这个时候对选股的要求就会降低,本金安全也就有保障。上文我们分析了宏观经济及企业盈利周期,自上而下预测了23年A股整体的盈利增速,我们进一步对A股行业和指数的盈利进行展望,挖掘结构性亮点。

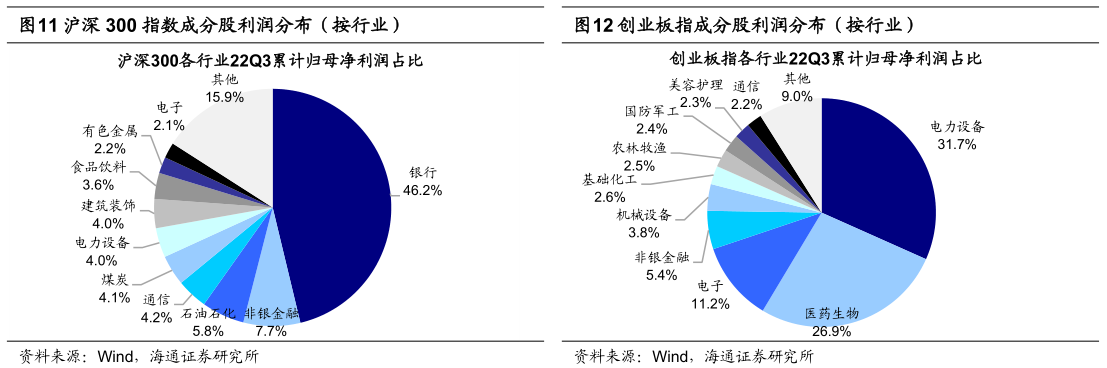

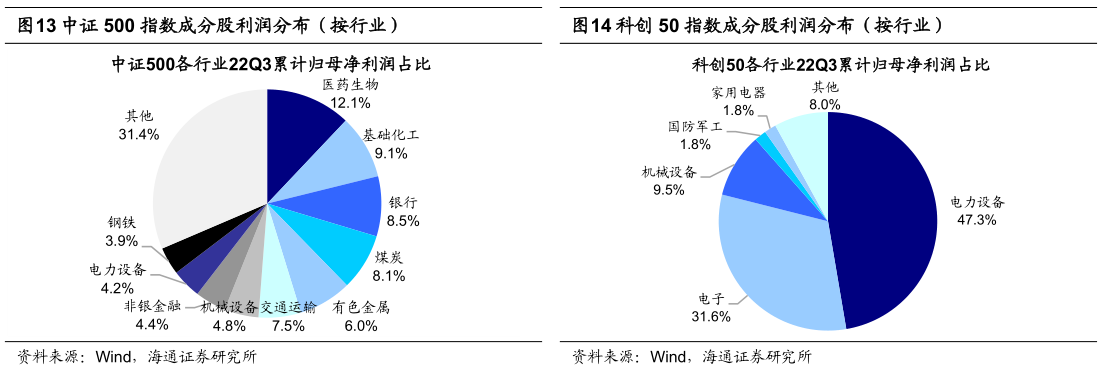

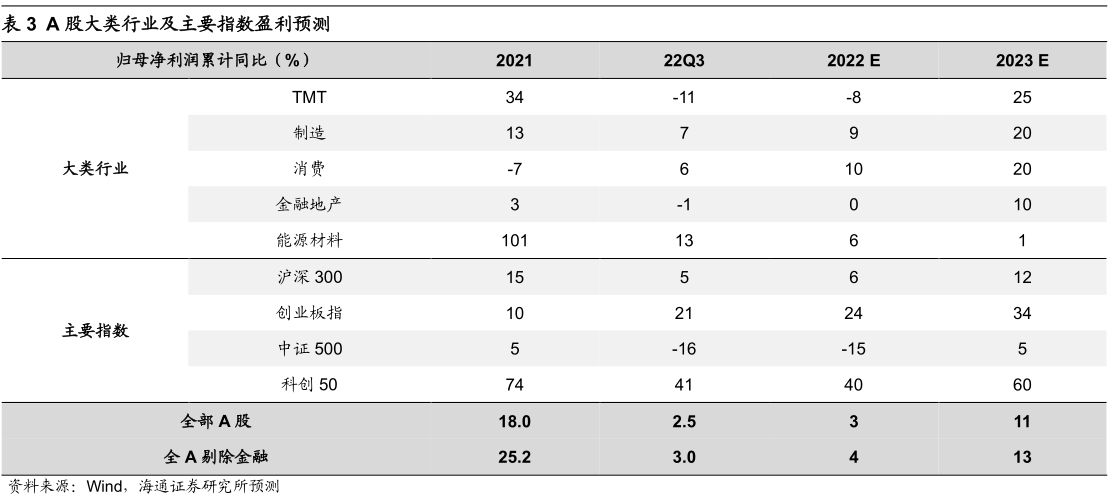

TMT板块盈利增速有望显著提升,科创50指数23年盈利有望高增。对于中观行业的预测,我们可以采用自下而上的预测方法,即对个股Wind一致预期盈利数据进行汇总计算,并结合海通行业分析师的观点,对各行业23年盈利增速进行预判,汇总得到大类板块的盈利预测。对于指数层面的预测,我们通过分析指数成分股的行业结构特征,结合上述行业增速预测,对各指数的盈利进行预判。截止2022/12/1Wind数据显示目前全部A股共有5029家公司,其中3633家公司已被券商分析师覆盖研究,家数占比达72%,这些公司22Q3累计归母净利润占比达93%,可见通过行业分析师覆盖的公司预测业绩汇总来推算A股的业绩增速具有一定的参考意义。

行业层面,预计A股TMT板块23年归母净利润同比增速有望达到25%左右,是大类行业当中增速最快且环比改善幅度最显著的,主要得益于我国数字经济战略的推进,产业链上的相关公司业绩有望快速增长,其中电子和计算机行业增速最快。预计A股制造板块23年归母净利润同比增速持续提升至20%左右,结构上新能源相关的高端制造盈利增速更快,电力设备行业预计增长35%左右。在防疫优化和经济复苏的背景下,23年A股消费板块盈利有望显著改善,归母净利润同比增速或将达到20%左右,例如受出行影响较大的社服行业基本面有望反转。随着地产政策转向积极以及经济复苏,A股金融地产板块23年归母净利润同比增速有望回升至10%左右,地产行业改善幅度较大。A股能源与材料板块受到上游资源品价格下滑的影响,预计23年盈利增速继续下行至1%。具体数据详见表3和表

指数层面,以22Q3累计归母利润占比衡量,科创50指数以电力设备和电子等行业为主导,我们在《科创板或在牛市新起点-20221109》分析过,科创50成分股有望受益于数字经济和低碳经济的发展,预计23年归母净利润同比增速有望达到60%左右,在主要指数中景气度最高。创业板指以电子、医药和电力设备等行业为主导,预计23年延续高景气,归母净利润同比增速有望超过30%。沪深300指数则是以银行、非银等传统行业为主导,因此与宏观经济的联系较为密切,随着经济复苏,23年归母净利润同比增速有望回升至12%左右。中证500指数行业分布较为均衡,其中周期性行业偏多,形成一定拖累,预计23年归母净利润同比增速有望回升至5%左右。

TMT、地产链及消费行业23年景气度有望实现大幅提升。除了对大类板块和主要指数的预测分析,我们还可以从行业利润增速一致预期的角度,来对比23年各行业的景气度变化。我们在《行业利润增速一致预期近期有何变化-20220804》介绍过该分析方法,从数据处理的角度,由于卖方往往在年初高估个股的盈利,此后随着财报的披露会逐步下修盈利预测,因此卖方的一致预期数据不可直接使用,需要经过季节性的调整。我们把每个时点的预测数据减去该时点历史高估幅度后,会得到各个行业季调后的归母净利润预计增速。

配资用户选择股票配资公司风险软件时,一定要提前考察清楚配资公司的具体经营情况,可以通过在天眼查网站上检查该配资公司的营业情况,以及用户的评价,尽可能的选择相关配资服务相对完善的配资公司,及时制定交易策略,把握机会。

文章为作者独立观点,不代表众和网配资观点