股票为何物?按字面的意思就是代表上市公司的股权,哪怕是极小的一个单位。好处的话,就是上市公司发行之后,这个股票可以交易,交易日都会有一个价格,随时可以买入卖出,很方便。但就是因为方便,很多人往往会忽略它真正的内涵。那其实是一份股权,你当小股东的权利。

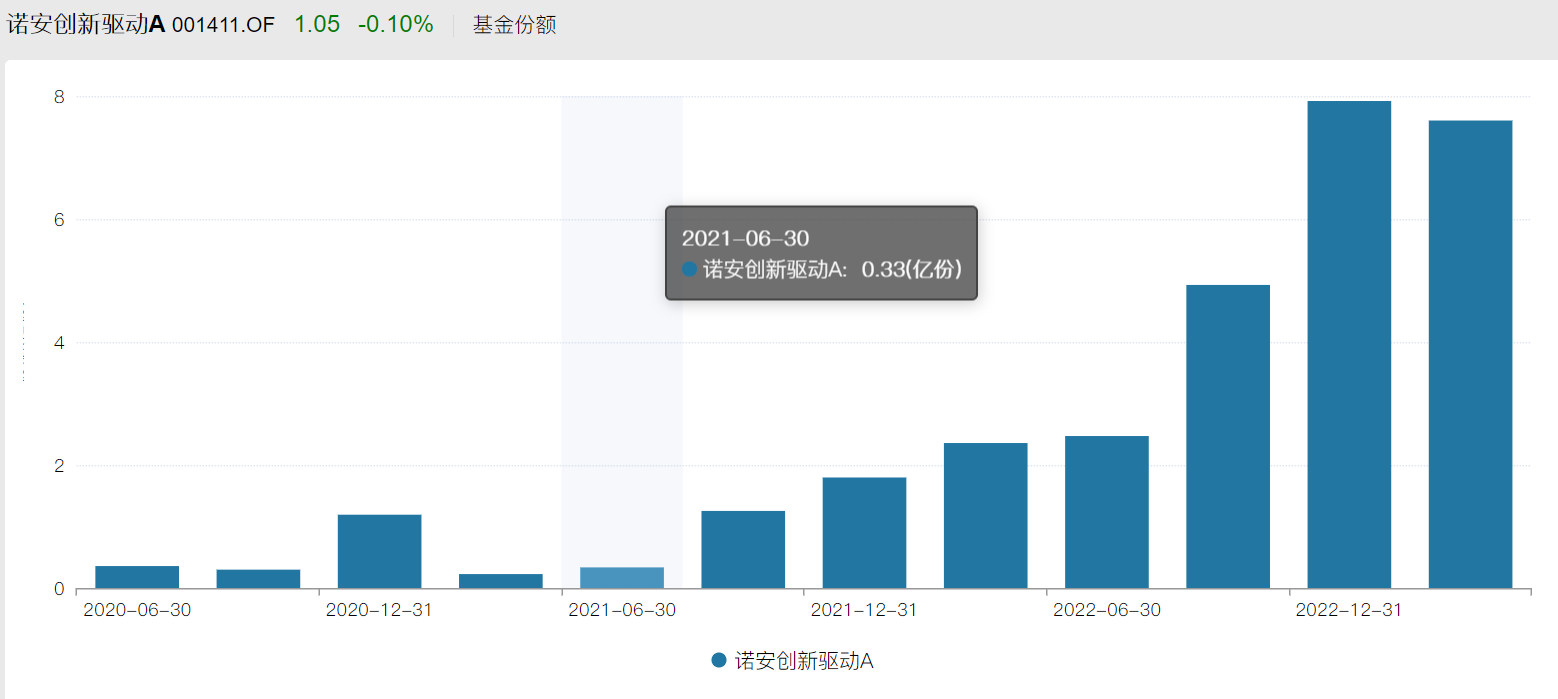

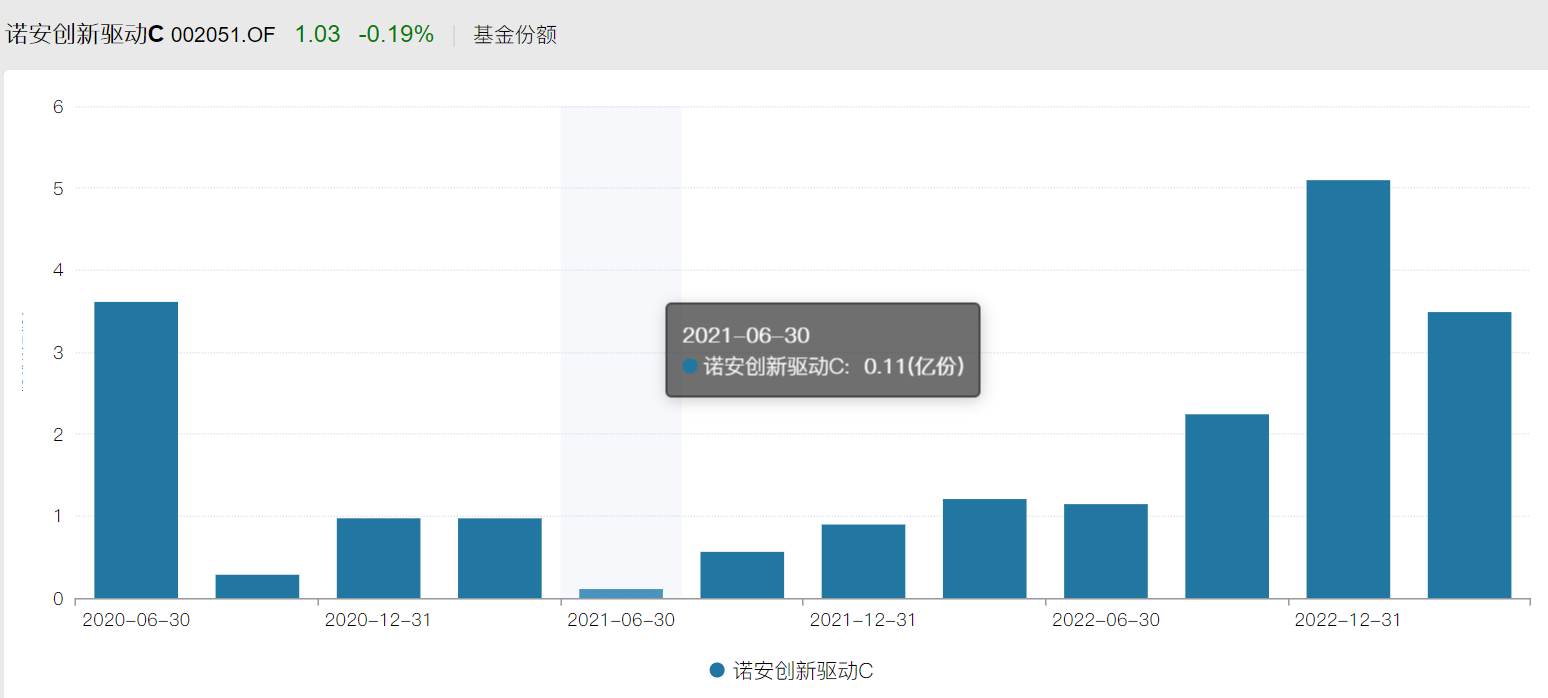

作为蔡嵩松真正成名之后接手的首支产品,整整两年前的2021年5月22日,蔡嵩松从吴博俊手中接过诺安创新驱动,彼时的这只成立于2015年牛市巅峰的产品存续管理规模已在清盘线附近徘徊,截止2021年6月底,A/C类份额合计管理规模仅0.63亿元,处于基金成立以来的最低谷,距离5千万元的清盘线也仅一步之遥。

而与此蔡嵩松的成名基诺安成长,正在公募基金“熊市”之中逆势上扬,携半导体行业牛市之威,正处于向历史净值新高的攀登路上。携2021年初基金出圈的余热,被戏称为“长在热搜上”基金经理的蔡嵩松一度被请上央视做访谈,声望人气一时无两。

显然,诺安基金看准了这一点,动起了让这位自家旗下头牌基金经理“救火”的算盘。

2021年5月,诺安创新驱动公告变更基金经理,在2019年一季度初出茅庐时先后接手诺安成长和诺安和鑫之后,这只濒临清盘的产品成为了蔡嵩松走红后的首次试水新产品,而效果显然也立竿见影。

在接管该产品后短短一个月内,诺安创新驱动完成了从“消费主题”到“半导体主题”的迅速切换,2021年二季度末前十大重仓股已经与诺安成长看齐,业绩也逐步回升,一切看起来似乎都很美好,但好景并不长久……

2021年7月30日,诺安成长触及了基金净值的历史高点63元/份,而截止2023年5月19日,诺安成长的最新复权净值是37元/份,几近腰斩。而在这期间,诺安创新驱动在蔡嵩松的管理下采用的是与诺安成长相近的持仓策略。

诺安创新驱动这只产品似乎总是时运不济:发行于牛市的高位,又“蔡化”于半导体行业近一个周期的顶点。虽然2022年二季度起,基金净值逐步触底回升,也赶上了蔡嵩松在管产品今年一季度以来的突出表现,但今年二季度以来,该产品又再度沉寂,特别是自4月下旬以来,表现在全市场所有同类产品中位列垫底的1%。

诺安基金最初的愿望显然已经达成。

截止2023年一季度末,诺安创新驱动A/C类份额合并管理规模达157亿元,是蔡嵩松接手伊始的整整20倍,需要注意的是,这是在期间大多数时间单位净值持续下行的背景下完成的,让人不得不感叹“蔡总”的“魅力”。

蔡嵩松离任后,诺安创新驱动继任的两位基金经理分别是邓心怡和左少逸。其中资历更深一些的邓心怡,2022年7月才首次担任基金经理,跟随诺安旗下另一位相对资深的基金经理王创练,共管诺安研究精选,期间任职回报-96%,重仓股中即有贵州茅台、又有宁德时代,与蔡嵩松“孤注一掷”的风格不似,很难说是她的手笔还是王创练的决策。

其强化叶片新材料研发,实施技术改造延长风电机组使用寿命。科研单位、高校、企业加强可重复利用叶片材料的研发应用,如使用热塑性股票配资服务,复合材料,从源头上推动叶片循环利用。同时通过老旧风电机组改造,延长叶片使用寿命,减少退役叶片产生量。而另一位基金经理左少逸,从履历来看,从未管理过基金产品,去年5月加盟诺安基金前,曾在券商从事计算机行业研究工作,是不折不扣的“小白”。

此外,值得持续关注的是,自2021年5月的诺安创新驱动之后,蔡嵩松还陆续接手了诺安优化配置、诺安积极回报这两只曾经的“迷你基”,截止2023年一季度,上述这两只产品都已摆脱了濒临清盘的窘境,诺安积极回报甚至是今年一季度的季度“领跑基”。

那么问题来了,“救火队员”蔡经理,是否会遵循成熟一个放手一个的方案,择时卸任这后两只产品的基金经理?从目前来看,至少诺安优化配置已有与邓心怡几乎同时开始基金经理生涯的刘慧影共管。

所有股市投资都有风险,即使是巴菲特都有决策错误的时候,所以股票配资服务所推荐的股票也不可能百分百涨。有时候股票配资平台推荐的股票可能是当下比较火的股票,有比较强烈的投机因素,配资用户买入后是赚还是亏,也只能听天由命。即使平台推荐的是白马优质股,也不代表用户买入后就会马上涨,如果股价持续下跌,对于平台来说并没有影响,但对于投资者来说,一方面需要支付利息成本,另一方面又可能要面对跌停平仓,风险是非常高的。或许,有蔡嵩松的“粉丝”们会说,2019年的蔡经理也是从新人做起,第一年就一鸣惊人,实现年度业绩TOP10的神迹,那么考验信仰的时候到了,新人接手“小鬼当家”的诺安创新驱动,持有人们还愿不愿意陪诺安基金再赌一把?

创元网配资平台表示,线上配资公司在市场层次不齐,谁也不敢保证哪家是靠谱的,只能根据基本的判断技巧,来选择相对是靠谱的,要知道很多平台就算是不靠谱的,但是总会伪装成很靠谱的模样,只能见招拆招,根据实际的情况来分析判断线上配资公司的情况,进而选择靠谱的配资公司。【本文原创,禁止转载,仅供阅读,不构成投资建议】

文章为作者独立观点,不代表众和网配资观点