线上配资源网站可以提供哪些有价值的信息吗?一些投资者由于平时空余时间较少,要想快速获取市场热点,便打开在线配资网站,查询和浏览相关配资新闻,很快就可以获取实用的信息;再者是配资推荐的信息,是关于每一个交易日的投资策略,是有实用价值的。

一家电动工具公司,保持了长达11年的业绩长虹,也走了十多年的牛市,然而今年却出现了业绩与股价的“背离”,股价遭遇“滑铁卢”,回调幅度超过40%,创科实业还能重拾辉煌吗?

虽然在线配资网站开户流程比较复杂,但由于期货配资的优势突出,所以选择的人还是很多的,正规的期货配资资金保障都很安全,有第三方监控,而且只收取较低的手续费规范,让投资者配资更加轻松。高效的工作效率,从投资者确认签署协议起,配资公司最快在在半小时内就能为用户开通账户并完成注册。投资者这可以选择那些业务开展时间长,具有杰出的诺言和服务,确保投资者的资金安全及利益,这样投资者可以更安心的在配资平台上操作。

本平台了解到,创科实业是港股为数不多保持业绩长青的牛股,2011-2021年营业额、净资产及净利润年年创下新高,复合增长率分别达167%、118%及288%。今年上半年,上述三个核心的业绩指标均保持双位数的增速,期间毛利率、净利率及ROE分别为304%、21%及145%。

实际上,创科实业回调主要受大市及国际环境的影响,恒生指数已经回调了三年,今年加速回调达20%,已步入技术性熊市,该公司虽然抗住了前两年,但今年扛不住了,因为不仅仅是港股市场走熊,海外市场资产价格也一片“哀嚎”,其中道琼斯指数也回调了15%。此外,在全球通胀以及国际冲突下,市场对业绩普遍悲观。

不过从上半年业绩看,业绩增速虽然相比于去年同期大幅放缓,但也基本达到了投资者预期,而股价回落也使得估值更低了,同时也挤掉了不坚定的仓位。创科实业反弹回升迹象明显,已有两个月的反弹,但幅度较小,后续仍需根据大市观察。长期来看,一路长虹的业绩仍是该公司估值回升的强大支撑。

业绩增长引擎:电动工具

本平台了解到,创科实业向市场提供充电式电动工具及地板护理及清洁业务,电动工具为家居、建筑和基建项目提供一应俱全的产品系列,核心产品包括MILWAUKEE系列及RYOBI系列产品;地板护理及清洁业务包括直立式吸尘机、尘罐式吸尘机、吸尘扫帚以及一系列的地毯地板清洁剂。

电动工具业务为该公司的核心业务,2022年上半年该业务营收662亿美元,同比增长175%,占比总营业额93%,从历年表现看,该业务保持双位数的复合增速,基本贡献了100%的业绩增长。而地板护理及清洁业务近几年一直处于走弱趋势,今年上半年营收72亿美元,同比下降181%,占比营业额收缩至7%。

核心业务业绩表现强势,主要为提供系列产品需求强劲。电动工具Milwaukee系列维持了双位数增速,主要包括MILWAUKEEM18和M12充电式系统,M18系统目前提供达259项产品,M12系统提供144项产品,产品矩阵丰富。RYOBI的18伏特ONE+电池平台拥有162种电动工具、84种户外园艺工具及21种清洁工具,在全球处于领先地位,上半年营收低单位数增长,但仍然跑赢整体市场表现。

从往年业绩看,电动工具业务不仅贡献了100%的成长,还贡献了100%的利润,且利润率按年持续提升,今年上半年分部利润46亿美元,利润率84%,贡献分部利润113%。而地板护理及清洁业务上半年亏损0.13亿美元,该业务近几年一直在收缩规模,在利润上基本没有贡献,以目前的营收贡献未来对业绩影响也非常小。

创科实业业务战略重心于电动工具业务,今年行业环境并不好,一是通胀威胁,原材料成本持续攀升,二是全球宏观经济较差,消费环境不乐观,但这两种因素主要影响到了地板护理业务,电动工具业务依靠产品质量及数量优势,不仅实现了成长,利润率还得到提升。今年上半年毛利率31%,已连续14个半年度提升。

此外,该公司严格费用控制,核心费用率保持稳定,销售费用率在16%左右,管理费用率在10%左右,研发费用率在3%左右,前两项核心费用率合计稳定在26%上下水平,研发费用率有一定的提升,但幅度不大,财务费用率往年都非常低。在毛利率带动下,该公司净利率连年爬升,今年上半年为21%,年化ROE提升至29%。

两大核心策略:存货和资本支出

从整个大环境看,2020年疫情以来,各行各业都不好过,面临着供给收缩及需求下降,与此上游原材料价值持续上涨,下游具有转嫁压力,使得盈利大幅度下降,这两年来各行各业大部分都是亏损企业。但创科实业业绩贯穿经济周期,体现了其强大的渠道关系、产品研发能力及产品提价能力。

以今年上半年看,该公司业绩继续领跑同行,以史丹利百得业绩看,剔除并购影响后收入同比下滑,毛利率大幅下降,成长及盈利性显著低于创科实业。实际上,这主要得益于创科实业决策层的前瞻性的策略,2021年以来,两大策略对业绩影响甚大:一是存货策略;二是资本支出策略。

先看存货策略,创科实业于2021年就预判到通胀风险及产品组件短缺的风险,因此大幅度提高了原材料及制成品的储备量,彼时存货达到45亿美元,远高于应收款额,占比营业额37%。在存货构成中,制成品占比较高,大概率为价格上升而囤货,今年上半年存货再度上升至53亿美元,原材料占比提升,保证了产品了利润率。今年主要为消除制成品库存,成本锁定+通胀+定价能力,预计下半年利润率也将持续提升。

在马里乌波尔的亚速钢铁厂抵抗俄罗斯军队的乌克兰军队指挥官,抨击了在线配资网站,基辅政府,称后者没有采取足够措施帮助他们保卫这座城市。在资本支出策略上,主要聚焦核心产品和核心市场,该公司每年基本都会强化产品体系,不断丰富核心的M1M12系统及RYOBI系列,今年上半年资本开支29亿美元,用于新产品和扩充越南及美国产能方面的投资。该公司披露,位于美国南卡罗来纳州,业内首间充电式剪草机工厂于2022年第三季投入运作。

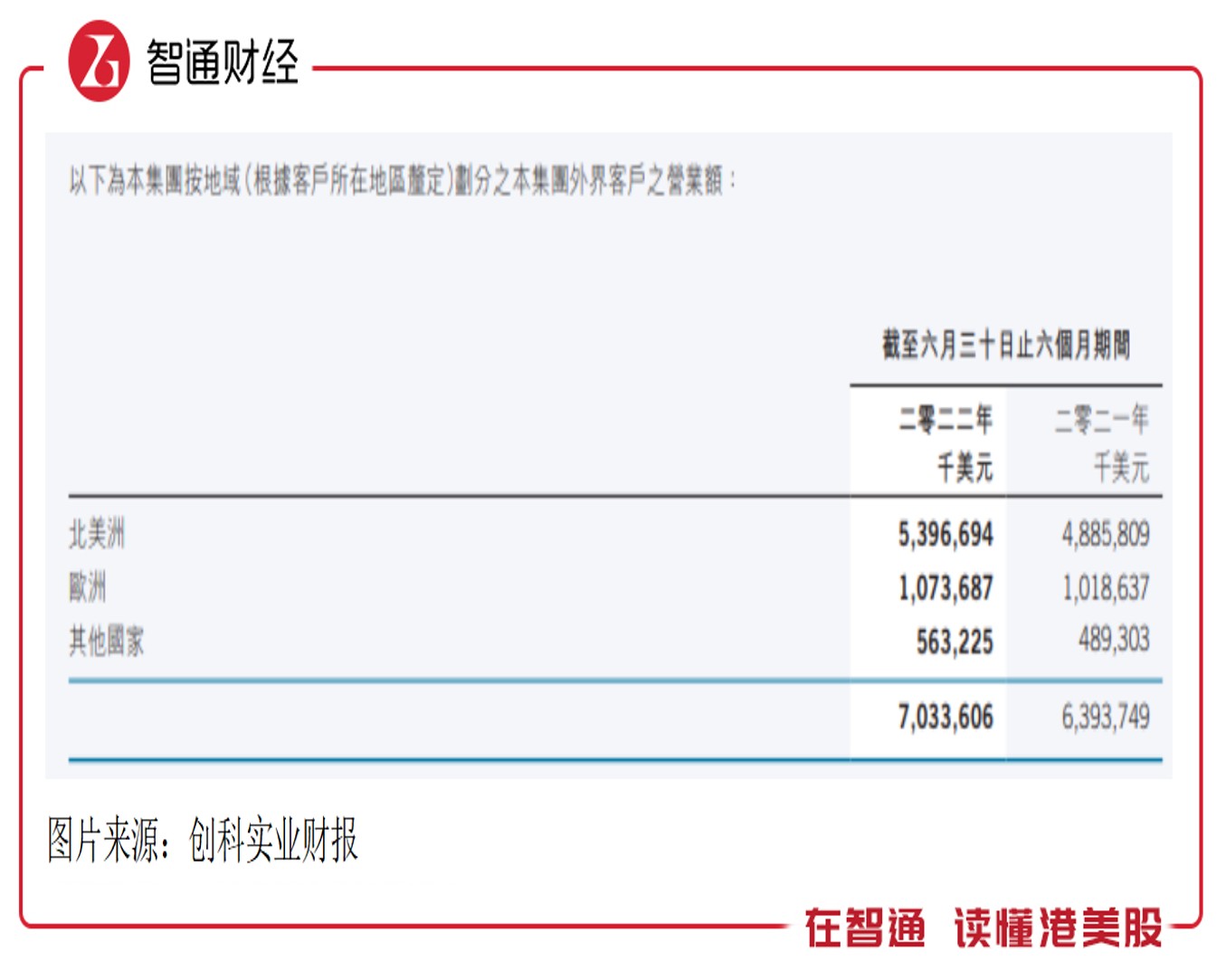

实际上,从地区市场上看,该公司北美洲贡献核心营收及利润,今年上半年,北美洲、欧洲及其他国家收入分别增长52%、43%及113%,营收贡献分别为78%、12%及8%。北美洲市场是电动工具业务“老巢”,需求具有较大的韧性,通过产品创新及资本支出稳固并提升市场份额。

除了业务层面的这两大核心策略外,创科实业在其他策略上,也力保业绩的稳定性,比如在负债管理上,有息负债维持稳定在25%左右的水平,且以短期债为主,基本上每个会计周期都会有新增和还债相抵。同时维持相对较高的现金水平,提升应对风险能力,截至2022年6月,其账上现金174亿美元。

风险下的机会:长期仍值得配置

创科实业基本面非常强硬,但也不是说完全没有风险,目前该公司面临的最大风险是国际冲突以及汇率波动风险。该公司业务是覆盖全球的,每个地区市场使用不同的货币交易,结算成美元可能会存在汇率损失,今年上半年其海外汇兑差额亏损0.99亿美元,同时国际冲突也会影响地区性的稳定运营。

通胀风险也可能会在存货清除后表现出来,该公司去年以来的存货策略确实在某种程度上抵消了通胀带来的成本上升,同时囤货也为该公司获得可观利润,但通胀持续性却可能使得存货策略的失效。从目前来看,下半年仍是无忧的,欧美都在试通过加息方式控制通胀,2023年价格水平预计会比较乐观。

然而上述风险仅仅是可能性,对于业务经营可能存在影响,管理层也会有相应的作出应对策略,但最大的风险在于资本市场。从市面上的信息可以观察到,各大投行仍看好创科实业的业绩前景,但基于股价下跌,给出的目标价大都在下降,其中最具代表性的是小摩,一直追加评级,然而背后却偷偷减持,在8月份,摩根大通减持505044万股,总金额约为23亿港元。

综合看来,创科实业今年股价大幅下挫主要是大市及国际投资环境影响,但基本面没问题,业绩仍保持双位数的增速,利润率持续创下新高。且该公司每年都会有两次分红,半年度股利支付率稳定在40-50%,年度股利支付率稳定20-30%,以目前估值看,整体股息率可观,有一定的投资吸引力。

不过该公司股价仍处于下行通道,加上大市不好,投资情绪较差,缺乏投资热点以及部分投行的减持,反弹压力较大。但就长期而言,在强劲的业绩逻辑下,该公司仍具有较高的配置价值。

对于线下配资模式选择的在线配资网站要更加正规和完善些,大多数老牌配资公司在经营资质方面要受到更多配资用户的认可与信赖,对此,配资用户选择正规的配资公司有一定的交易保障,同时也能减少交易风险。

文章为作者独立观点,不代表众和网配资观点