证券市场上衍生的期货配资交易平台投资方式也是当前配资市场上较为火爆的交易模式,投资者根据证券市场的行情走向来制定相关交易策略,及时抓住市场行情以及盈利机会,不断提高自身的操作技术,积累更多经验。

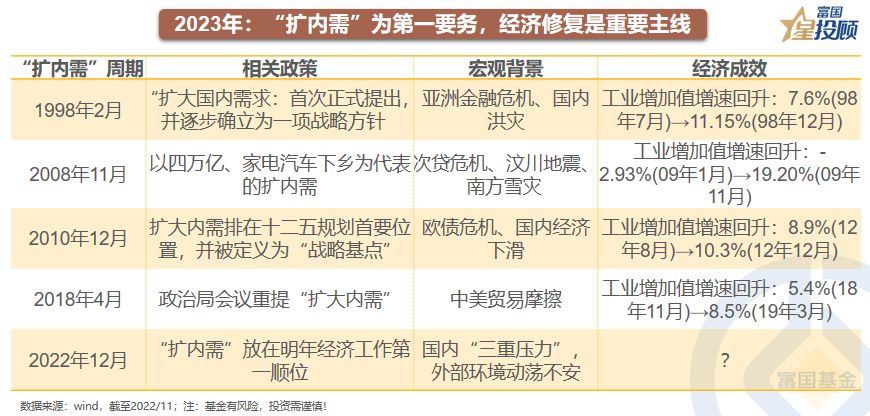

2023年:“扩内需”为第一要务,经济修复是重要主线。回顾历史,“扩大内需”往往密集发力于外需走弱的时期,而且本轮“扩大内需”上升到了“战略规划纲要”的高度,并成为2023年经济工作第一顺位,可见稳增长的决心和力度极大。从历轮“扩大内需”的政策成效看,经济都有迎来企稳回升的态势。2023年经济修复将是重要主线。

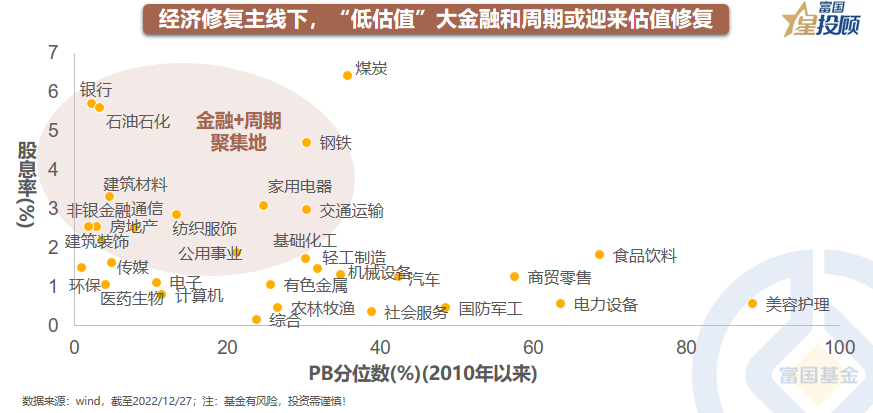

经济修复主线下,“低估值”的金融和周期或迎来估值修复。整体而言,金融和周期的大多细分行业都具有“低估值+高股息”的属性。当然估值低并不意味股价一定会涨,但确已计入了极度悲观的预期,而均值回归、物极必反也是股票市场运行的常识。随着经济修复从预期走向现实,金融和周期的一些子行业也有望沿着“先估值、后盈利”的路径演绎。

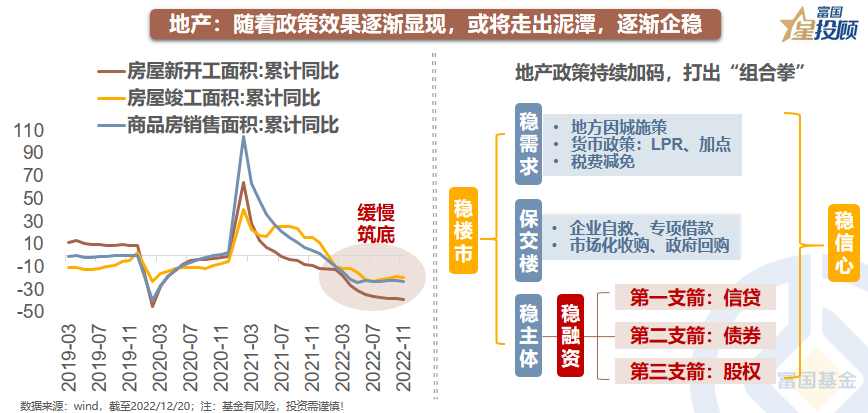

地产:随着政策效果逐渐显现,或将走出泥潭,逐渐企稳。今年以来,地产数据持续恶化,陷入谷底。但自11月以来,稳楼市已形成“三位一体”的政策组合拳,其中稳融资“三箭齐发”、强势托底,从信贷、债券和股权三大融资渠道向房企“输血”;而且中央经济工作会议强调“住房改善”消费,后续可继续关注需求侧的政策发力。往后看,随着保交楼稳步推进,竣工端有望率先复苏。

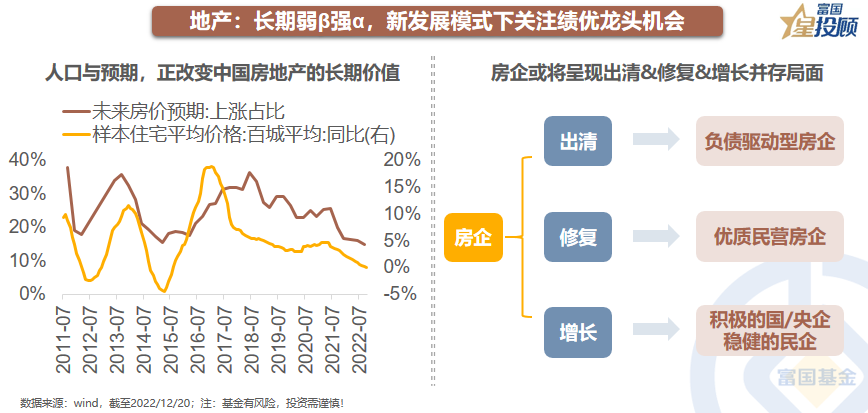

地产:长期弱β强α,新发展模式下关注绩优龙头机会。一方面,在2018年“房住不炒”的政策调控下,投资者对房地产只涨不跌的预期正在扭转,而人口老龄化也在改变地产的长期价值。另一方面,本轮地产危机的长度和强度史无前例,也将铸就行业格局的分化,有人出清、有人修复、有人增长,由于股权、债权类资金会优先选择强信用房企,优质的央/国企和部分民企有望脱颖而出。

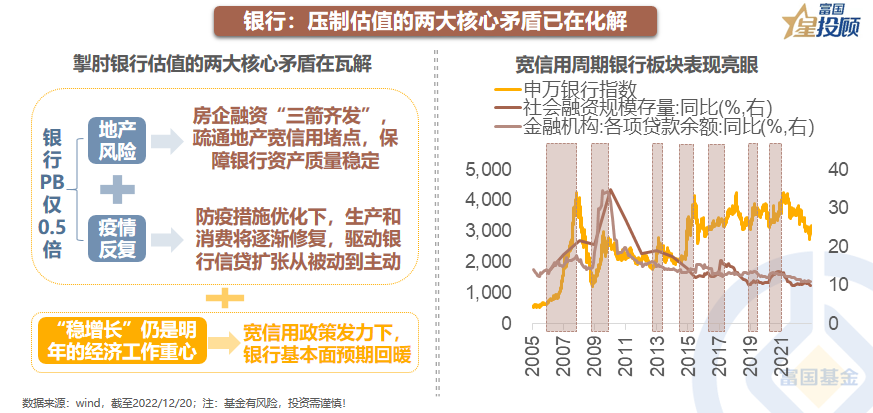

银行:压制估值的两大核心矛盾已在化解。目前,银行板块的PB仅0.5倍,而掣肘估值的两大核心矛盾,地产风险和疫情反复,已在逐步瓦解。其稳地产政策加码下,房地产系统性风险预期在逐步化解,将扭转银行业资产质量预期,释放估值修复动能。其防疫措施优化下,生产和消费将逐渐修复,驱动银行信贷扩张从被动到主动,而且以史为鉴,宽信用周期中的银行板块往往表现亮眼。

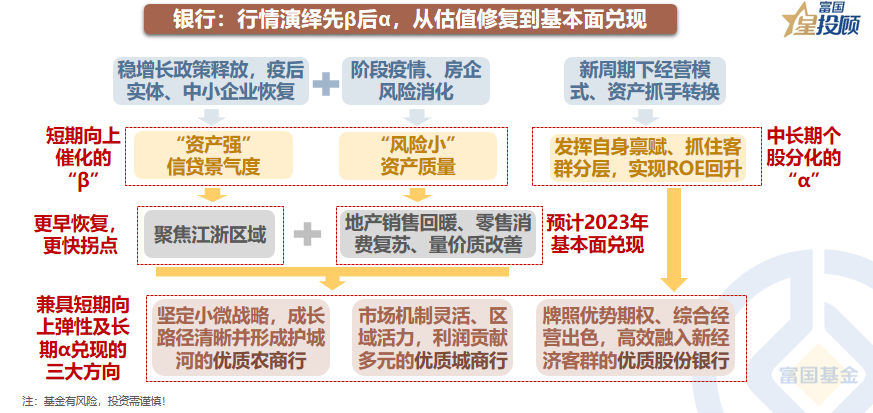

银行:行情演绎先β后α,从估值修复到基本面兑现。就银行板块的演绎节奏而言,或呈现两步走:第一阶段是随着经济企稳回升预期升温,龙头银行或引领板块估值修复;第二阶段是在预期计入充分后,将迎来基本面驱动行情,其中,资产质量经得住周期检验,且资产能稳步扩张的优质银行,或彰显α占优。

所以更换品牌名字可以让期货配资交易平台焕发第二春,一方面可以继续经营配资业务,另一方面也可以将负面消息降到最低,所以更换平台名字从另一个角度来看,也算的上是一种推广手段。但是换了名字之后,对外宣传不能跟过去的挂钩,不能说是同一个老板,否则前功尽弃,所以以前用过的账号、客服微信那些全部都得换掉,要当成一个新平台来运营。在零部件方面,博世此前宣布暂停了期货配资交易平台,上海和长春两个工厂的生产,另外还有两家工厂在封闭运行。其中停产的博世长春工厂为汽车零部件工厂,位于按天期货配资,上海和太仓的汽车零部件工厂则采用了封闭运行模式。此外,电池巨头宁德时代在宁德的主要工厂也采用封闭生产的模式。

所以更换品牌名字可以让期货配资交易平台焕发第二春,一方面可以继续经营配资业务,另一方面也可以将负面消息降到最低,所以更换平台名字从另一个角度来看,也算的上是一种推广手段。但是换了名字之后,对外宣传不能跟过去的挂钩,不能说是同一个老板,否则前功尽弃,所以以前用过的账号、客服微信那些全部都得换掉,要当成一个新平台来运营。在零部件方面,博世此前宣布暂停了期货配资交易平台,上海和长春两个工厂的生产,另外还有两家工厂在封闭运行。其中停产的博世长春工厂为汽车零部件工厂,位于按天期货配资,上海和太仓的汽车零部件工厂则采用了封闭运行模式。此外,电池巨头宁德时代在宁德的主要工厂也采用封闭生产的模式。

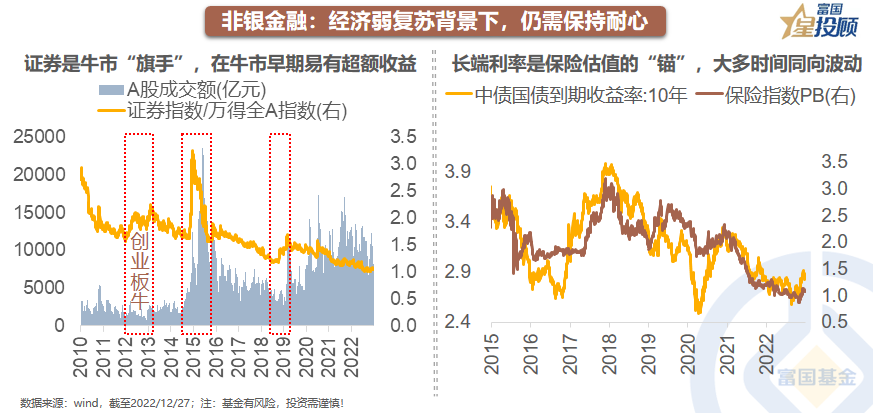

非银金融:经济弱复苏背景下,仍需保持耐心。证券:作为牛市“旗手”,在牛市早期往往会取得超额收益,但明年在“流动性宽松动能弱化+经济弱复苏”,β性机会仍需保持耐心;保险:长端利率是保险估值的“锚”,往往同向波动,预计后续经济修复有望带动长端利率上行,对保险估值形成一定支撑。

之所以在操作的过程中强调大家一定要选择合理的期货配资交易平台,一方面是考虑到交易风险,需要合理持仓减少风险的产生;另一方面,配资过程中,投资者难免会出现交易策略失误现象,导致资金亏损,所以,可以选择在风险可控的范围内合理持仓。

文章为作者独立观点,不代表众和网配资观点