申请配资门槛不高,不过配资公司是要收取一定的保证金的,也就是配资利息,但也不高,根据配资平台的配资利息表来计算,投资者可以提前了解相关的配资业务和配资流程,掌握一些配资交易技巧。

又一家骨科耗材厂商冲刺上市!

近日,深交所受理了苏州爱得科技发展股份有限公司的创业板上市申请,保荐机构为德邦证券。

爱得科技主要从事以骨科耗材为主的医疗器械的研发、生产与销售,主要产品包括脊柱类、创伤类、运动医学等骨科医用耗材以及用于伤口疗愈的创面修复产品。

报告期内,爱得科技的营业收入分别为22亿元、48亿元、98亿元及79862万元,净利润分别为71129万元、79598万元、93559万元及28278万元。

对于爱得科技而言,有两大问题值得关注。一是骨科类集采的影响,报告期内公司部分产品中标后,毛利率出现了不同程度的下滑,集采之下公司未来的业绩会遭遇滑铁卢吗?二是行业里高手如云,公司的综合市占率、技术实力均落后于同行,未来又该如何提高自身核心竞争力。

三年分红超一半净利

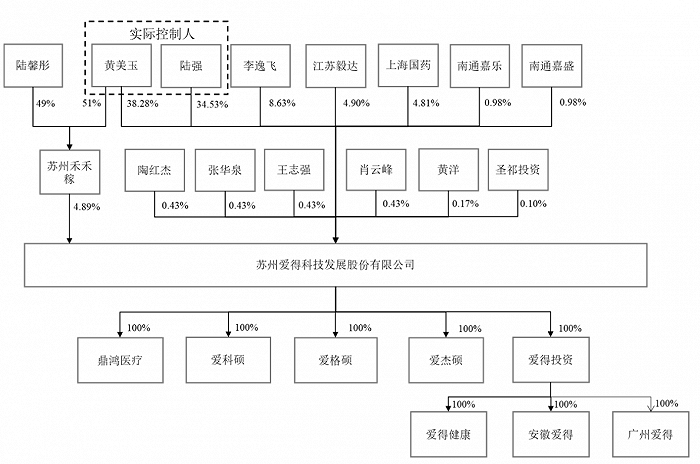

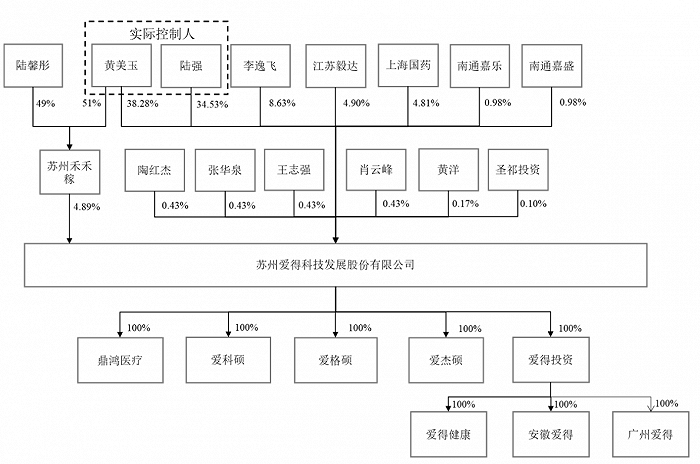

2006年3月30日,陆强、黄美玉夫妇各自出资200万元、400万元设立爱得有限。

外部股东方面,2019年3月,江苏毅达、上海国药、圣祁投资、南通嘉乐、南通嘉盛以2亿元认购公司新增注册资本424266万元,每股作价24元,公司估值约2亿元。

此外,2020年6月,黄美玉将其持有的公司439万股股份以1610万元的价格转让给苏州禾禾稼。招股书显示,苏州禾禾稼由黄美玉持股51%,其女陆馨彤持股49%。

IPO前,陆强和黄美玉为爱得科技的控股股东和实际控制人,其中陆强直接持有公司353%的股份,黄美玉直接持有328%的股份,同时通过苏州禾禾稼控制公司89%的股份,因此两人直接持有和控制爱得科技707%的股份。

界面新闻记者注意到,2019年-2021年,爱得科技分别现金分红43075万元、44828万元、49311万元,合计37亿元,占同期净利润总额44亿元的56%。

集采影响几何?

从收入构成来看,脊柱类产品尤其是椎体成形系统是爱得科技的核心产品,贡献收入的半壁江山,另外创伤类、创面修复类产品保持稳定增长;从销售模式来看,公司以经销为主,其收入占比分别为978%、904%、999%和976%。

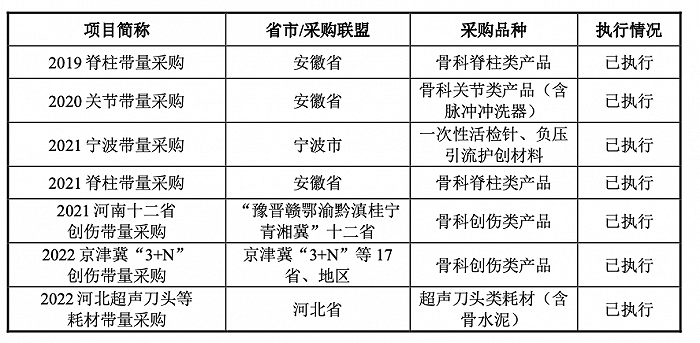

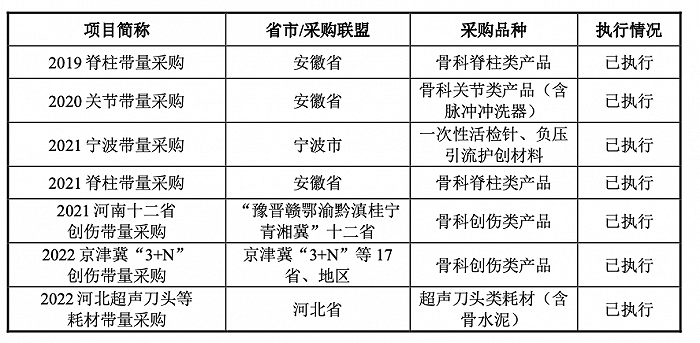

界面新闻记者注意到,爱得科技的部分产品中标了骨科类集中带量采购,截至本招股说明书签署日,各省市自治区、采购联盟及个别地级市组织涉及公司产品的骨科类带量采购项目共计10次,其中公司中标项目共计7次,具体情况如下:

那集采影响几何?

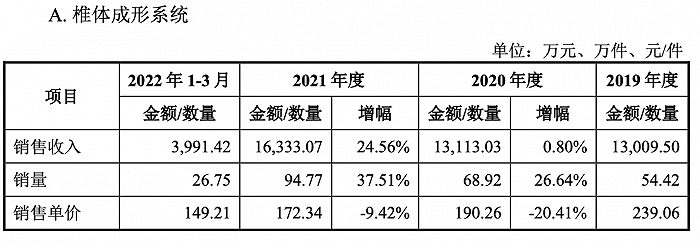

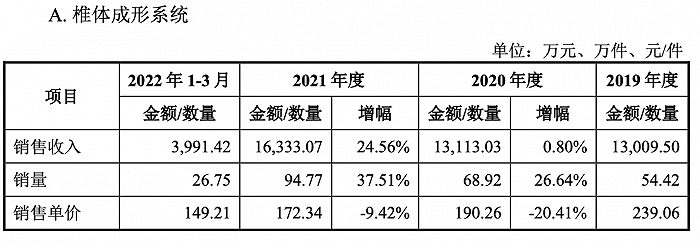

以核心产品椎体成形系统为例,公司分别在2019年和2021年两轮安徽省脊柱类产品带量采购中中标椎体成形系统和脊柱内植入产品,2019年-2021年该产品的销售单价连续下滑,但因“以量换价”销量连续上升。

又比如创伤内植入产品,公司中标2021年十二省创伤“带量采购”,其销量较2020年增长1088%,而销售单价由1214元/件下降361%至745元/件,而今年1-3月价格继续下滑57%。

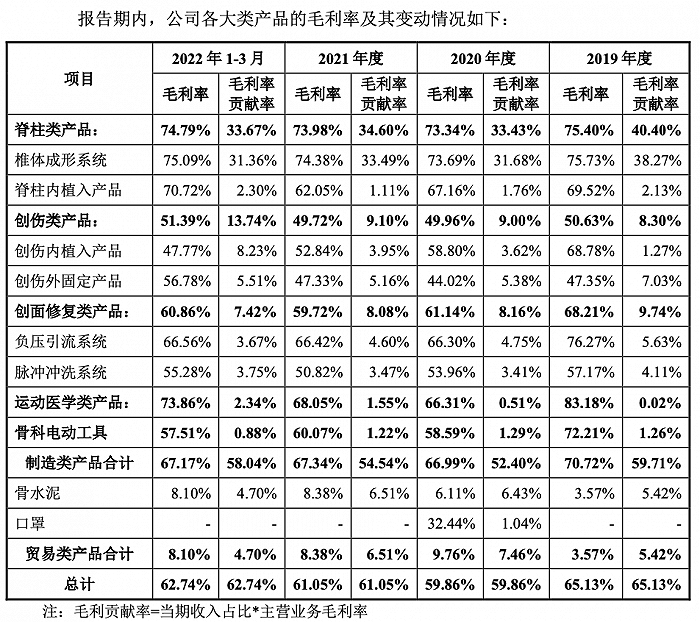

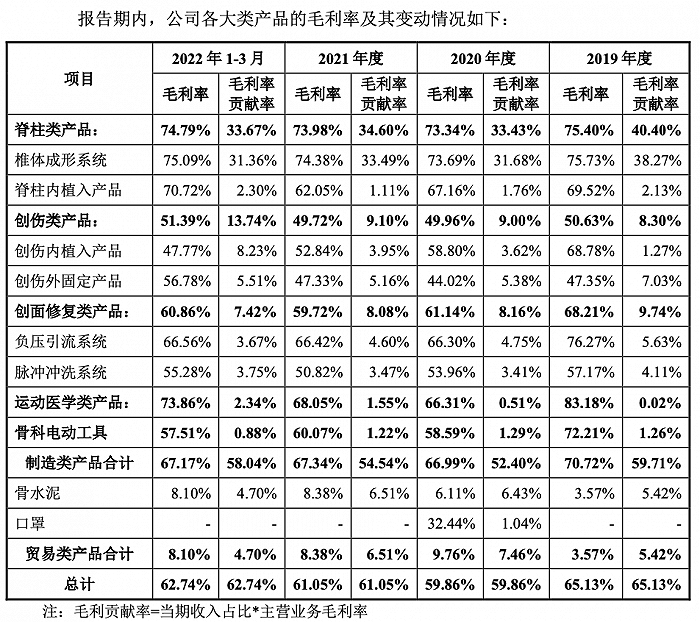

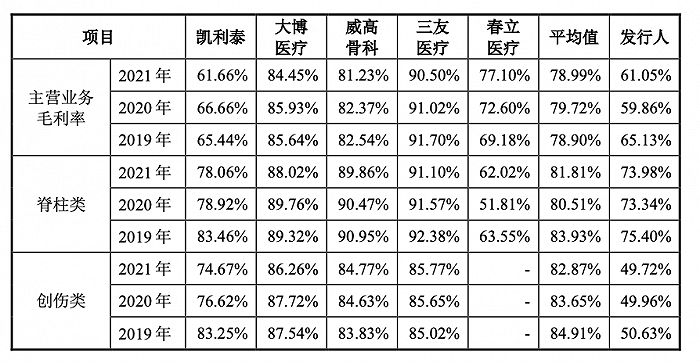

从毛利率来看,除2020年公司主营业务毛利率下降27个百分点,随后又回升至60%以上,而报告期内椎体成形系统的毛利率变动并不大,2020年下滑系受集采的影响,2021年回升则由产品内部结构变化所致,毛利率略高的散件产品占比有所增加。2021年,脊柱类植入、创伤类植入的毛利率分别同比下滑11%、96%,公司解释均受集采影响。

对此,爱得科技在招股书也提到了集采的相关风险,“若出现相关产品未能中标的情形,则存在采购周期内公司核心产品市场占有率大幅下滑,致使公司的营业收入和利润水平出现大幅下降的风险;若公司在本轮招采中出现中标后产品销量增长情况不及预期,或产品中标后出厂价格接近或低于公司生产成本的情况,公司经营业绩将受到重大不利影响”。

行业竞争加剧

据悉,我国骨科医疗器械行业起步较晚,市场发展长期由国际厂商主导。根据南方医药经济研究所数据显示,2020年我国骨科植入医疗器械市场排名前十的企业共占据545%的市场份额,其中5家进口企业共占据375%的市场份额。

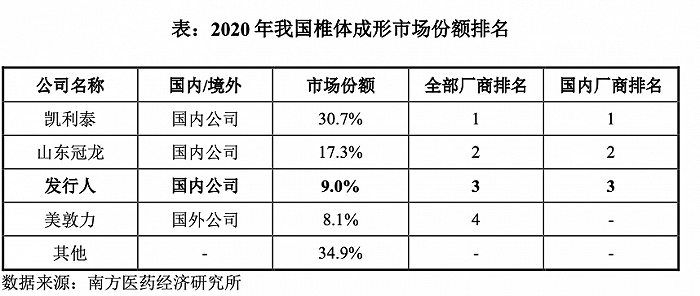

那爱得科技的市场地位如何?

招股书显示,公司将自身归类于第二梯队,可比公司包括综合型企业威高骨科、大博医疗,细分龙头企业凯利泰、三友医疗、春立医疗等。

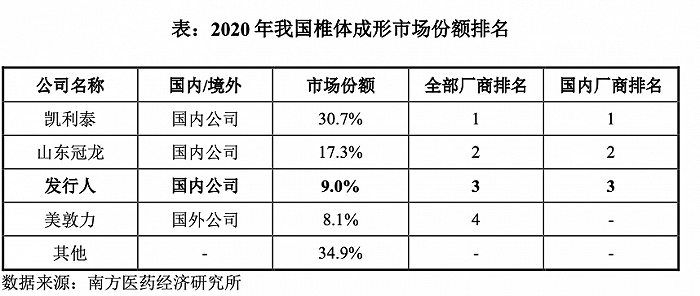

仅从椎体成形细分市场来看,爱得科技的名次不错,厂商排名第市占率达到9%,但相比一二厂商仍存较大差距。

然而就骨科脊柱植入医疗器械市场而言,爱得科技的综合竞争力明显下降,全部厂商排名第市占率仅37%,与同行业上市公司的业务规模方面仍存在一定差距。

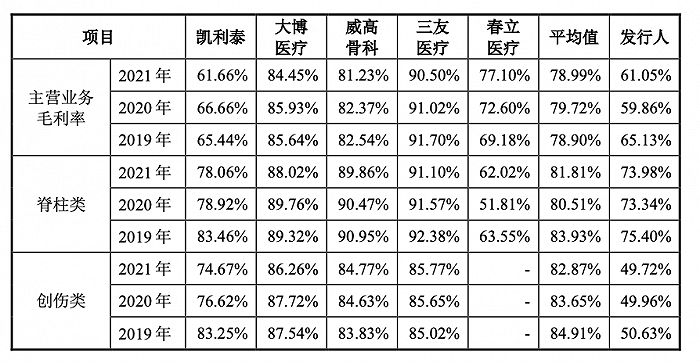

从盈利能力来看,报告期内爱得科技的主营业务毛利率也低于同行的平均水平,公司解释称,虽然各家厂商的主要产品均包含骨科医疗器械耗材,但具体产品明细、产品结构和销售模式均存在一定的差异,因此导致毛利率存在差异。

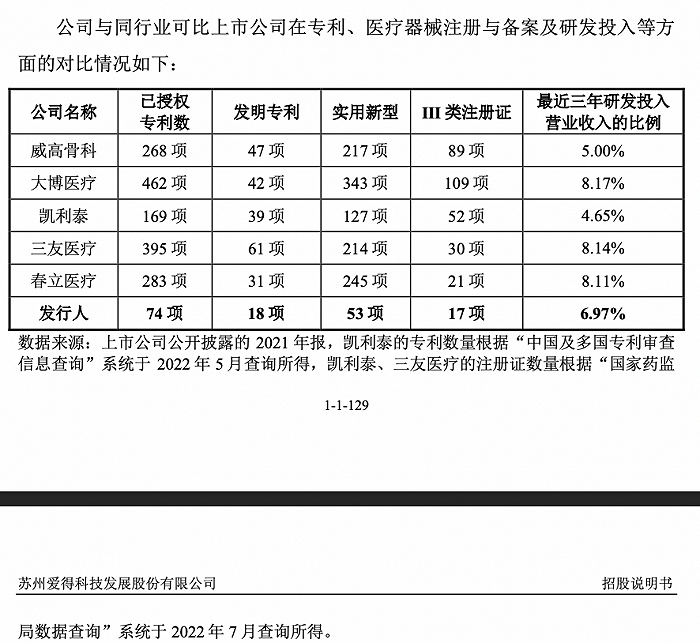

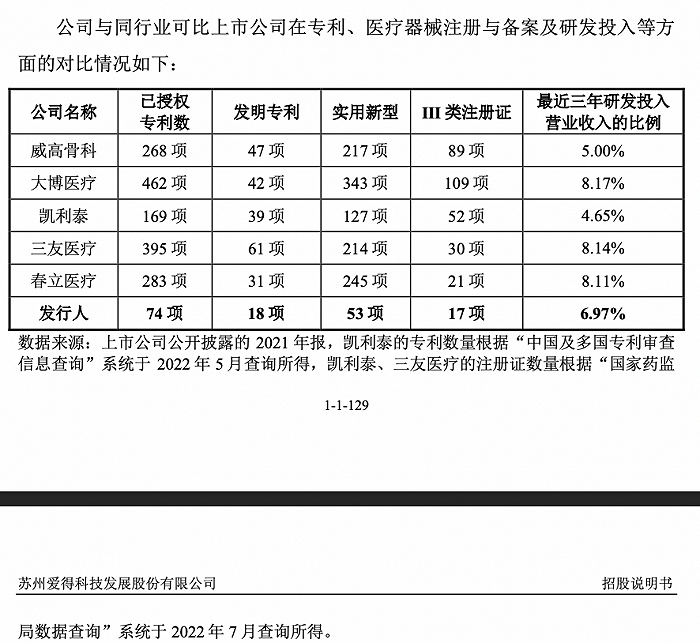

此外,从技术实力来看,爱得科技的发明专利、III类产品注册证数量也远不及同行们。

本次IPO,爱得科技拟募资81亿元,其中2亿元用于骨科耗材扩产项目、0.82亿元用于研发中心建设项目、0.99亿元用于营销网络建设项目以及0.8亿元用于补流。

记者|梁怡

又一家骨科耗材厂商冲刺上市!

近日,深交所受理了苏州爱得科技发展股份有限公司的创业板上市申请,保荐机构为德邦证券。

爱得科技主要从事以骨科耗材为主的医疗器械的研发、生产与销售,主要产品包括脊柱类、创伤类、运动医学等骨科医用耗材以及用于伤口疗愈的创面修复产品。

报告期内,爱得科技的营业收入分别为22亿元、48亿元、98亿元及79862万元,净利润分别为71129万元、79598万元、93559万元及28278万元。

对于爱得科技而言,有两大问题值得关注。一是骨科类集采的影响,报告期内公司部分产品中标后,毛利率出现了不同程度的下滑,集采之下公司未来的业绩会遭遇滑铁卢吗?二是行业里高手如云,公司的综合市占率、技术实力均落后于同行,未来又该如何提高自身核心竞争力。

三年分红超一半净利

2006年3月30日,陆强、黄美玉夫妇各自出资200万元、400万元设立爱得有限。

外部股东方面,2019年3月,江苏毅达、上海国药、圣祁投资、南通嘉乐、南通嘉盛以2亿元认购公司新增注册资本424266万元,每股作价24元,公司估值约2亿元。

此外,2020年6月,黄美玉将其持有的公司439万股股份以1610万元的价格转让给苏州禾禾稼。招股书显示,苏州禾禾稼由黄美玉持股51%,其女陆馨彤持股49%。

IPO前,陆强和黄美玉为爱得科技的控股股东和实际控制人,其中陆强直接持有公司353%的股份,黄美玉直接持有328%的股份,同时通过苏州禾禾稼控制公司89%的股份,因此两人直接持有和控制爱得科技707%的股份。

界面新闻记者注意到,2019年-2021年,爱得科技分别现金分红43075万元、44828万元、49311万元,合计37亿元,占同期净利润总额44亿元的56%。

集采影响几何?

从收入构成来看,脊柱类产品尤其是椎体成形系统是爱得科技的核心产品,贡献收入的半壁江山,另外创伤类、创面修复类产品保持稳定增长;从销售模式来看,公司以经销为主,其收入占比分别为978%、904%、999%和976%。

界面新闻记者注意到,爱得科技的部分产品中标了骨科类集中带量采购,截至本招股说明书签署日,各省市自治区、采购联盟及个别地级市组织涉及公司产品的骨科类带量采购项目共计10次,其中公司中标项目共计7次,具体情况如下:

那集采影响几何?

以核心产品椎体成形系统为例,公司分别在2019年和2021年两轮安徽省脊柱类产品带量采购中中标椎体成形系统和脊柱内植入产品,2019年-2021年该产品的销售单价连续下滑,但因“以量换价”销量连续上升。

又比如创伤内植入产品,公司中标2021年十二省创伤“带量采购”,其销量较2020年增长1088%,而销售单价由1214元/件下降361%至745元/件,而今年1-3月价格继续下滑57%。

另一个信号或许在于,CVC开始独立募资。近半年来在中基协备案私募基金管理人身份的公司包括华为旗下哈勃科技创业申请配资,投资有限公司小米私募股权基金管理有限公司三六零(北京)私募基金管理有限公司,以及天津字节跳动私募基金管理有限公司等。

另一个信号或许在于,CVC开始独立募资。近半年来在中基协备案私募基金管理人身份的公司包括华为旗下哈勃科技创业申请配资,投资有限公司小米私募股权基金管理有限公司三六零(北京)私募基金管理有限公司,以及天津字节跳动私募基金管理有限公司等。从毛利率来看,除2020年公司主营业务毛利率下降27个百分点,随后又回升至60%以上,而报告期内椎体成形系统的毛利率变动并不大,2020年下滑系受集采的影响,2021年回升则由产品内部结构变化所致,毛利率略高的散件产品占比有所增加。2021年,脊柱类植入、创伤类植入的毛利率分别同比下滑11%、96%,公司解释均受集采影响。

对此,爱得科技在招股书也提到了集采的相关风险,“若出现相关产品未能中标的情形,则存在采购周期内公司核心产品市场占有率大幅下滑,致使公司的营业收入和利润水平出现大幅下降的风险;若公司在本轮招采中出现中标后产品销量增长情况不及预期,或产品中标后出厂价格接近或低于公司生产成本的情况,公司经营业绩将受到重大不利影响”。

行业竞争加剧

一般情况下,只要客户提现金额没有问题,并且是在交易日内申请的,正规配资平台都会在最短时间内予以出金,一般到账时间最晚不会超过24小时。但是,如果申请配资已经准备跑路了的话,则是会百般的阻止你提现,甚至是设法看看能不能再“赚”到最后一笔,会让你继续充值,但就是不给提现;另外,如果直接已经无法申请提现,那么不用怀疑了,是跑路了,赶紧报警吧。据悉,我国骨科医疗器械行业起步较晚,市场发展长期由国际厂商主导。根据南方医药经济研究所数据显示,2020年我国骨科植入医疗器械市场排名前十的企业共占据545%的市场份额,其中5家进口企业共占据375%的市场份额。

那爱得科技的市场地位如何?

招股书显示,公司将自身归类于第二梯队,可比公司包括综合型企业威高骨科、大博医疗,细分龙头企业凯利泰、三友医疗、春立医疗等。

仅从椎体成形细分市场来看,爱得科技的名次不错,厂商排名第市占率达到9%,但相比一二厂商仍存较大差距。

然而就骨科脊柱植入医疗器械市场而言,爱得科技的综合竞争力明显下降,全部厂商排名第市占率仅37%,与同行业上市公司的业务规模方面仍存在一定差距。

从盈利能力来看,报告期内爱得科技的主营业务毛利率也低于同行的平均水平,公司解释称,虽然各家厂商的主要产品均包含骨科医疗器械耗材,但具体产品明细、产品结构和销售模式均存在一定的差异,因此导致毛利率存在差异。

此外,从技术实力来看,爱得科技的发明专利、III类产品注册证数量也远不及同行们。

本次IPO,爱得科技拟募资81亿元,其中2亿元用于骨科耗材扩产项目、0.82亿元用于研发中心建设项目、0.99亿元用于营销网络建设项目以及0.8亿元用于补流。

申请配资的相关风险性,不仅仅是要求配资用户要谨慎交易风险,同时也要要一定的操作技巧和一定的投资耐心,很多事情不是一下子的事情,在操作交易的过程中一定把握好尺度,不要盲目操作。

文章为作者独立观点,不代表众和网配资观点